自動車の任意保険、金額的な負担は結構ありますが、車に乗る以上、入っておくべきだと思います。

若気の至りだったのでしょうか。自分は事故らないから大丈夫と言って、保険には入らずに事故を起こした人が周りにいました。

本人は怪我をしましたが単独事故だったのである意味助かったのかもしれません。

しかしながら、非常に無責任だと思いました。自分は事故らないなんて思い込みは根拠もへったくれもありません。

自分からすすんで事故を起こしにいく人間は普通いません。

周りに危害を加える可能性もあるわけで、最低限の責任も背負って運転をしないとだめですよね。

ちょっと難解なところがある自動車の任意保険ですがポイントを解説していきたいと思います。

任意保険が必要な理由

自動車を運転するうえで加入する保険

自動車保険もバイクの保険も同じですが、大きく分けると二種類の保険があります。

- 自賠責保険

- 任意保険

自賠責保険

自賠責保険は強制保険と言われていて、加入せずに運転をした場合法律により罰せられます。

50万円以下の罰金または一年以下の懲役 + 違反点数6点(免許停止処分)

自賠責保険は入らないと行けないものです。

ただし、補償内容は最低限のものになっていて、事故を起こした時に十分なものではありません。

補償の対象は相手方の身体のみです。(怪我を追わせたり、死亡させてしまったり)

相手の物やあらゆる物を壊してしまった場合の補償はありません。(相手の車やガードレール、お店に突っ込んで店舗を壊したなど)

- 傷害120万円まで

- 死亡3000万円まで

- 後遺障害4000万円まで

(後遺障害は残ってしまった後遺症によって労働能力を失ってしまった場合の補償)

任意保険

任意保険は自賠責保険でカバーされない部分を補う保険です。自賠責保険は最低限の補償です。

例えば自賠責保険は傷害120万円までですが、もし相手を怪我させてしまって怪我の治療費や仕事ができなくなってしまった場合の休業の補償なども負担するとなると、120万円では足りなくなってしまう場合があります。

その足りない部分を補填してくれるのが任意保険の役割です。

(被害者が死亡してしまった交通事故で億円単位の補償が認められる裁判判決が出たこともあるようです)

任意保険はその名の通り任意なので強制的なものではありませんが、万が一の時のために備えておくべきだと思います。

保険会社やサービスによって補償項目が色々あったりします。

被害を与えてしまった人やモノへの補償、自分が怪我をしてしまった場合の補償や自身の車が壊れてしまった場合の補償などなど。

自賠責保険は補償内容と保険金額が決まっているので悩む必要はありませんが、任意保険は自分にあった補償をくっつけてプランをカスタムしていく必要があります。当然補償を充実させれば保険料が高くなりますから、そのへんの兼ね合いも考えないといけません。

なので、どこまで補償を付けて、いかに保険料を安く抑えるにはどうすればいいのかという部分が難しいところです。

| 相手への補償 | ||

|---|---|---|

| 死傷 | 車・モノ | |

| 自賠責保険 | ・傷害120万円まで ・死亡3000万円まで ・後遺障害4000万円まで |

✕ |

| 任意保険 |

○ 対人賠償保険 |

○ 対物賠償保険 |

| 自分への補償 | ||

|---|---|---|

| 死傷 | 車 | |

| 自賠責保険 | ✕ | ✕ |

| 任意保険 |

○ 人身傷害保険 搭乗者傷害保険 |

○ 車両保険 |

任意保険の補償内容について

相手に対しての賠償

対人賠償保険

事故などにより相手を怪我させてしまったり死亡させてしまった場合の賠償を補償してくれます。

先程もありましたが、自賠責保険は120万円までしか補償してくれませんから、それ以上の賠償責任がある場合の保険です。(賠償責任が発生したらまず自賠責保険が適用されて、足りなければ任意保険で補償されることになります)

多くの保険会社で対人賠償保険の補償内容は「無制限」が一般的です。

億円単位の賠償を負うこともありえるので、無制限の補償にしておくべきだと思います。

ちなみに、自分の運転する車に同乗していた友人や知人などの他人は対人賠償保険で補償されます。

(自分自身および同乗の家族は対人賠償保険では補償されません)

*損害保険料率算出機構〈2019年度データ参照〉

対物賠償保険

他人の車やモノ、家などを壊してしまった時の賠償を補償してくれます。

この部分は自賠責保険では全く補償してくれません。

事故を起こしてしまった相手の車が数千万円する超高級車だったら、賠償金額が高く付く可能性があります。

信号機を壊してしまったら設置費用と合わせて300万円を超えてくることも。

お店などを壊してしまった場合、修繕費用に加えて営業ができなくなってしまった休業分も補償しなければいけなくなります。

なので、対物賠償保険も補償内容を「無制限」にするのが一般的です。

対人賠償保険と対物賠償保険はセットで無制限が一般的なので、

「対人・対物 無制限」と言われたりします。

*損害保険料率算出機構〈2019年度データ参照〉

自分への補償

相手との事故で相手側の過失が大きい場合は、当然こちらの損害分を相手が支払ってくれますが、それは損害の全てを支払ってもらえるとは限りません。過失の割合に関係なく自分自身や同乗者への補償をしてくれるのが人身傷害保険や搭乗者傷害保険です。なので相手がどうであろうが、単独の事故で相手がいないような場合でも怪我などの補償をしてくれます。

人身傷害保険

人身傷害保険は保険の契約車両に同乗している人達が怪我をしたり死亡してしまった場合を補償してくれます。

対象になる同乗者というのは契約者本人とその家族になります。

同乗者のうち友人や知人などの他人は基本的に「対人賠償保険」の方から補償されます。(対人賠償保険は事故の相手だけではなくて、自分の車に乗っていた他人も対象になるんですね。)

*損害保険料率算出機構〈2019年度データ参照〉

補償金額は治療費や休業した損害など、実際に掛かった損害額になります。

(損害の総額のうち相手からの支払いがあれば、その分を差し引いた額が補償となるので実損以上はもらえません)

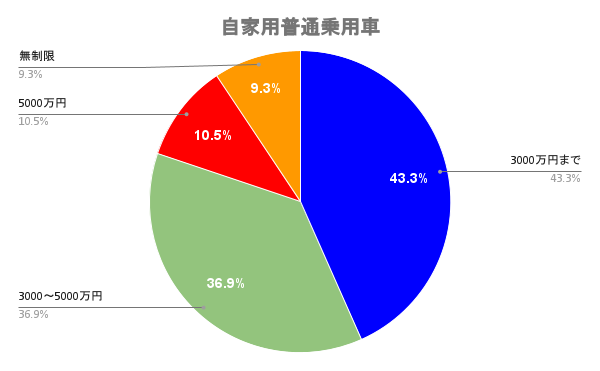

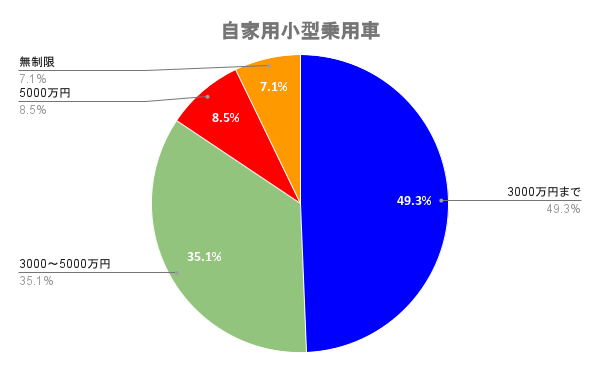

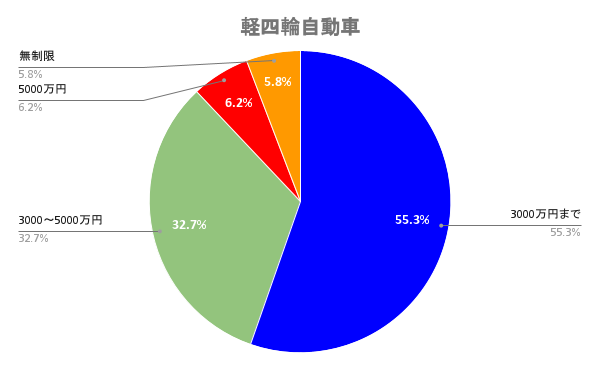

補償には上限があり、加入する保険金額によって変わってきます。自身の生活環境によって選択する必要がありますが、加入者のデータを見るとこの様になっているようです。(自動車の分類ごとのデータになっています)

自家用普通乗用車

【3ナンバー】(大型セダン、大型ミニバン、大型SUVなど)

自家用普通乗用車

【3ナンバー】(コンパクトカー、コンパクトSUV、小型セダンなど)

軽四輪乗用車

(軽自動車)

*損害保険料率算出機構〈2019年度データ参照〉

大型の車に乗っている場合の方が保険金額を高く設定する傾向があるようですね。

人身傷害保険はさらに手厚くすることもできる

人身傷害保険には契約している自身の車に乗っていないときにも補償してくれるように範囲を広げることも可能だったりします。その場合、契約の車以外の車(バイクは含まれない)やタクシー、さらには車に乗っていない時(歩行中など)に自動車事故に合ったときも補償してもらえます。対象は契約者本人とその家族です。保険料はその分高くなってしまいますが、手厚く補償を受けたい場合は検討してみるといいと思います。

搭乗者傷害保険

搭乗者傷害保険も車に乗っている時に事故にあった人が死傷した時に補償してくれる保険です。

対象になるのは契約車両に乗っていた人です。搭乗者傷害保険は家族や友人、知人に関係なく搭乗中の全員が対象になります。

この保険の場合対人賠償保険や人身傷害保険とはまた別に補償されます。

なので、より充実した補償を受けるとができるということになります。それぞれの保険に加入していれば、重複して補償を受けることができます。

人身傷害保険のような契約車以外の場所で事故にあった場合の補償はないので、契約した車に搭乗していた場合のみになります。

補償金額は怪我の部位や症状によって、あらかじめ支払われる金額が定められています。

なので実際に治療などでかかった費用ではなく、定められている金額が支払われます。

受け取れる金額は症状によって決まっているので、場合によってはかかった費用より受け取れる金額が少ないこともありますし、逆に費用より多い金額を受け取れることもあります。

また、怪我の治療中でも、金額が決まっているのでスピーディーに保険金を受け取れるというメリットがあります。人身傷害保険なんかだと、実費で支払われるので清算は後払いになってしまいます。

保険金額は500万円、1000万円、2000万円と選択できますが、これは死亡および後遺障害となった時の上限金額になります。

*損害保険料率算出機構〈2019年度データ参照〉

人身傷害保険と搭乗者傷害保険の位置付け

対人・対物賠償保険は事故を起こしてしまった相手に対しての補償の側面が大きくて、人身傷害保険と搭乗者傷害保険は同乗者が対象なので自分自身及び家族及び友人、知人などの自分の身の回りの人に対しての補償の側面が大きくなります。

事故を起こした相手側の過失が大きければ、相手側から補償してもらえるかもしれませんが、自分自身の過失が大きかったり、単独で事故を起こしてしまい自分や同乗者が怪我などをした場合のことを考えると検討しておきたい保険です。

人身傷害保険と搭乗者傷害保険の特徴の比較

人身傷害保険と搭乗者傷害保険の加入傾向

基本的には人身傷害保険をベースに加入して、さらに手厚く補償を受けたい場合は搭乗者傷害保険も付け加えるという感じになっています。

人身傷害保険は怪我などで掛かった費用や休業した損害、慰謝料などの補償も保険金上限まで支払われます。

したがって、自身や同乗者が生活を行う上で必要な費用を補填してもらえることになります。加入率も高く、検討しておきたい保険です。

搭乗者傷害保険は怪我や症状によって保険金額が決まってくるので、必ずしも掛かった費用が補償されるわけではありません。

なので人身傷害保険のような他の保険をベースに考え、搭乗者傷害保険はさらに上積みして補償を受けたい場合に加入する傾向があります。

補償を手厚くすれば、支払う保険料は当然高くなります。なるべく支払いを安く済ませたい場合、人身傷害保険は加入して、搭乗者傷害保険は加入しないという選択をしているのが、加入者の比率を見てもわかります。

等級制度とは

自動車保険には等級という仕組みがあります。その人の等級に応じて保険料が安くなったり、高くなったりします。

20段階に分かれていて、新規で保険に加入した場合、6等級から始まります。

一年間保険を使わずに済めば、翌年は一段階アップして保険料も安くなります。一つずつ階段を登って行き、等級20でマックスになります。(等級20で63%割引)

- ◯事故を起こして保険を使用すると等級ダウン

-

保険を使用すると等級が下がります。等級が下がると保険料がアップしますから、翌年以降負担が大きくなります。

(事故を起こしてもさほど費用が掛からなかった場合、保険を使うと翌年以降に支払う保険料の方が高くなる場合もあるので、保険を使わないで自費で対処する判断をしたほうが得になることもあります) - ◯基本的には事故を起こし他人を死傷させたり、他人の車や物を壊した場合3等級ダウン。

- ◯車両保険の一部、盗難や落書きなどのいたずら、台風などの自然災害で保険を使った場合1等級ダウンになります。(車両保険に加入していないとあまり関係ないと言えると思います)

◯ノンフリート等級とは-

等級について調べているとノンフリート等級という言葉を目にすることがあると思います。

【ノンフリート契約】は9台以下の車の場合の契約です。なので、個人での自動車保険契約は、ほぼこのノンフリート契約ということになります。

ノンフリート等級はノンフリート契約における等級制度のことになります。変わって、【フリート契約】は10台以上の車を契約する場合の契約です。

主には会社などで複数台を契約する場合の契約になります。 - ◯等級は引き継げる

-

ご自身が取得した自動車保険の等級は引き継ぐことができます。

また、配偶者と同居の親族内でも等級を引き継ぐことができます。

なので、うまく等級の引き継ぎを利用することで保険料を無駄に払わずに済みます。

引き継ぎができる場面- 車を買い換える

- 配偶者と同居の親族内での引き継ぎ

- 保険会社を切り替える時

- ・車を買い換える

-

車を買い換える時は当然保険の等級も引き継ぐことができます。

ただし、車を増車し二台所有などになった場合、増車した分は新たに保険に加入する必要があるので、その分は今まで取得した等級は関係なくまた一から(6等級)の出発です。(条件を満たせばセカンドカー割引で7等級からスタート出来る)

- ・配偶者と同居の親族内での引き継ぎ

-

若いうちは特に保険料が高くなってしまいますし、学生なんかだと収入もまだなかったりします。

その場合、親の自動車保険の等級を引き継ぐことで、保険料を安く済ませることも可能です。年齢が高くなると保険料が低くなってきますから、親が子供に等級を引き継がせて、親自身は新たに保険に加入することで、子供の保険料負担を軽減することも考えられます。

免許返納のタイミングで、孫に等級を引き継ぐなどの方法も考えられます。ただし、同居というのがポイントになってきますね。

- ・保険会社を切り替える時

-

保険会社を乗り換えるような場合でも等級を引き継ぐことができます。

複数の保険会社を比較して、費用を安く済ませたいとか、ロードサービスを充実させている保険会社に移行させたいなどの時にも今までの等級は維持することができます。

保険を比較するには設定や条件を自分で選択しなければいけないので面倒ですが、保険が満期を迎えるタイミングなどで一括見積もりだけでもしてみるのをおすすめします。

車両保険は必要か

車両保険は自分の車が傷ついたり、壊れたりすると損害が出た時に補償してくれます。

対人・対物補償のような保険は事故を起こしてしまった相手に対して最低限の責任をまっとうするためのものなので必要度は高いです。

対して車両保険は自身の車に対する補償なので、考え方によっては不要な人もいれば、大切な愛車のために絶対必要という人もいると思います。

ネックになるのが車両保険を付けるとなると、保険料がかなり大きな負担となってきてしまうところです。

個人的には車両保険には入っていません。

なぜなら、やはり保険料がめちゃくちゃ上がってしまうからです。

条件によって様々なので、あくまで例ですが

今、個人的に支払っている年間の自動車保険料

【車両保険なし】46,700円

【車両保険を付けた場合】73,980円

車両保険を付けると約60%も支払いが高くなってしまいます。(あくまで僕の条件の場合です)

車両保険を付けるか付けないかを考える上で重要な条件がいくつかあると思います。

車両保険を付けるのかどうか判断に関わってくる条件

- 車の購入代金のローンがあるかないか

- トラブルや損害が発生した時に対処できるだけの蓄え(貯金)があるかないか

- 車の評価額が高いのか、年数がたっていて車の価値が低くなっているか

- 車の購入代金のローンがあるかないか

車の購入代金のローンがあるかないか

車をローンで購入している場合はある意味、車の保有者の半分はローン会社でもあるので、保険をかけておく必要性は高くなるかもしれません。もし車が廃車になってしまってもローンが残っていれば返済を続けなければいけません。保険でカバーできれば負担を軽減することができます。

ローンがない場合は、車は完全に自分の所有物ですから、自身の車に何があろうとそれは自分の責任だけで済みます。車に何か損害が出てもそれは自分の責任として修理するなり、諦めるなりの選択をするだけで済むので、車両保険の必要度は低くなると思います。

無駄になるかもしれない保険料を払い続けることを許容するのかどうかですね。

トラブルや損害が発生した時に対処できるだけの蓄え(貯金)があるかないか

仮に車が破損して修理が必要となった時や廃車のような状況になってしまった時に、対処できる資金を保有しているなら、保険に加入する必要度は低くなると思います。

自己資金で解決できるのであれば、高額な保険料を支払うか支払わないかはリスクをどの様に許容するかによってきます。

反対に資金の蓄えがなく車がどうしても必要な生活をしているのであれば、車両保険の必要度は高くなります。

車両保険に加入せず車が廃車となったうえで、どうしても車が必要な場合、激安の中古車などでなんとか、しのぐという考え方もあるかと思います。

車の評価額が高いのか、年数がたっていて車の価値が低くなっているか

車は新車時から年々価値が下がっていきます。

車両保険は車の市場価値に応じて支払いがされるので、価値が高い新車時には保険の価値も高いですが、車の価値がなくなってしまうと、保険の支払い自体がほぼできなくなってしまいます。

一般的に10年落ちになってしまうとほぼ車の価値がなくなってしまうので、車が古くなると車両保険を付けない選択をする人が増えます。

個人的に車両保険を付けていない理由としては、ローンがなく、トラブルに対処できる資金の蓄えがあり、車もそこそこ古い、ということになります。

車両保険に関しても、見積もりを出してみて、自身の車生活と照らし合わせて考えてみる必要があると思います。

ロードサービスについて

ロードサービスは保険会社によってサービスの充実度に違いがあるので、比較してみるといいですね。

基本的にどこの会社の自動車保険にも付いています。

レッカーサービスのような基本的なものはどこの保険会社にも付いていますが、無料でレッカーできる距離数などが各社で違ったりします。

他にはバッテリーあがりのような車のちょっとしたトラブルなどの対応や、車が壊れて乗って帰れなくなった時のサポートなどサービスが保険会社によって違いがあります。

ロードサービスを提供するJAFについて

その他にロードサービスのみを提供している会社もあります。代表的なのがJAFです。

自動車保険に付いているロードサービスでも十分なサービスを受けられます。

しかし、JAFの特色は人に補償がつくところです。

例えば複数の車を運転するとか、車だけではなくバイクも補償されるので、会員になる本人一人分の費用でさまざまな場面で使うことができるのがメリットです。(自動車保険に付いているロードサービスは保険契約した車のみが対象です)

他にも会員優待が豊富で、宿泊施設や飲食店、テーマパークなどをお得に利用することができるので、メリットがある人にとっては自動車保険にプラスして加入しておく考えもありだと思います。

各社のロードサービス例

| JAF | ソニー損保 | 損保ジャパン | SBI損保 | |

|---|---|---|---|---|

| レッカーサービス | ◯ 15kmまで無料 | ◯ 提携工場まで無制限or100kmまで無料 | ◯ 提携工場まで無制限or15万円分まで無料 | ◯ 提携工場まで無制限or50kmまで無料 |

| ガス欠対応 | ◯ 燃料費実費 | ◯ 10L無料 | ◯ 10L無料 | ◯ 10L無料 |

| キー閉じ込み | ◯ | ◯ | ◯ | ◯ |

| パンクのスペア交換 | ◯ | ◯ | ◯ | ◯ |

| 宿泊費サポート | ◯ | ◯ | ||

| ペットケアサポート | ◯ | |||

| 帰宅費用サポート | ◯ | ◯ | ||

| レンタカーサポート | ◯ | ◯ | ||

| 修理後搬送サポート | ◯ | ◯ |

最後に

自動車保険は車を運転する上で最低限の責任だと思います。

費用負担は少なくないですが必ず入るようにしたいところです。

保険は実際に自分に降り掛かったことではなく、未来に起こるかもしれないことに対して掛けるものなので、なかなかイメージしにくいですよね。

なのに、補償項目や金額を自身で設定しなければいけないところが難しいところです。

メニューの全部乗せの全部盛りにすれば安心ですが、当然支払い金額がべらぼうに高くなってしまいます。

基本的には対人・対物など相手への補償は手厚くしておいて、自分自身に掛かってくるものについては自分の許容度と支払える金額で考えていくのがいいのではないでしょうか。

その点については保険会社の見積もりを出してみて各社の比較をしてみるのと、条件も変えてみていくつか見積もりを取ってみるのがいいと思います。

ネットで直接契約する会社(ダイレクト型)の方が安かったり、年間数百円しか変わらないならこの補償も付けておくか、といった部分も出てくると思います。

試しに見積もりをしてみることをおすすめします。

保険スクエアbang!自動車保険

大手保険会社を一括見積もり【保険会社一覧】

- イーデザイン損保

- ソニー損保

- 三井ダイレクト損保

- アクサダイレクト

- チューリッヒ

- あいおいニッセイ同和損保

- 楽天損保

- AIG損保

- SBI損保

- 共栄火災

- セコム損害保険

- おとなの自動車保険

- 損保ジャパン

- 東京海上日動

- 三井住友海上

- こくみん共済

コメント